本報記者 趙子強 見習記者 任世碧

11月份以來,轉債市場表現亮眼,中證轉債指數期間大漲2.51%,報收418.36點,兩市合計成交額為11676億元,日均成交額為973億元,較10月份日均成交額682.13億元增長290.87億元,增幅為42.64%。與權益市場形成鮮明的對比,11月份以來上證指數累計下跌0.72%,深證指數月內累計上漲1.13%,創業板指月內累計上漲1.28%,中證轉債指數月內表現均跑贏權益市場指數。

華創證券表示,11月份以來,中證轉債指數跑贏權益市場股指。一方面,從成交金額看,上周中證轉債指數成交金額(11月10日至12日)連續3個交易日突破1000億元,交投活躍上升;另一方面,近期權益市場大小指數走勢再度分化,從漲跌幅情況來看,小盤指數中證1000走勢強于上證50,中證轉債指數走勢與中證1000走勢趨同。

三大因素支撐可轉債交投活躍度上升

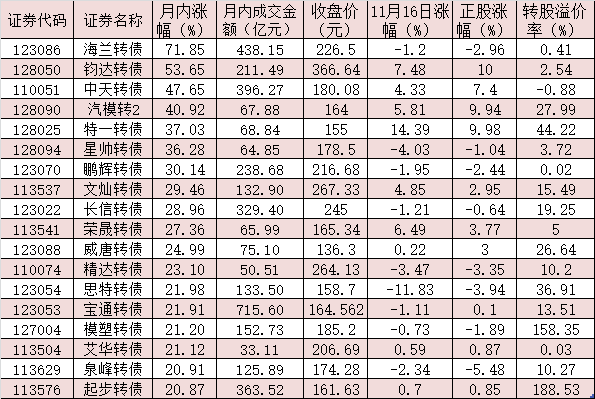

同花順數據統計發現,在當前可交易的370只可轉債中,328只可轉債11月份以來實現上漲,占比近九成。其中,59只可轉債月內累計漲幅超10%,海蘭轉債、鈞達轉債月內大漲均在50%以上,分別為71.85%、53.65%,中天轉債、汽模轉2、特一轉債、星帥轉債、鵬輝轉債等5只可轉債月內累計漲幅也均逾30%,表現搶眼。

可以看到,近期可轉債交投活躍度上升明顯。統計顯示,上述370只可轉債中,28只可轉債11月份以來累計成交額超百億元,清水轉債月內累計成交額居首,達到1002.09億元,寶通轉債、海蘭轉債、中天轉債、起步轉債、長信轉債等5只可轉債月內累計成交額也均在300億元以上。

對此,接受《證券日報》記者采訪的私募排排網基金經理夏風光表示,“轉債市場出現了估值中位數和轉股溢價率同步提升,顯示可轉債市場的熱度維持高位。主要原因有以下三點:首先,投資者對可轉債市場的認知加深,參與可轉債投資的機構和個人都在增加。而可轉債的供給并沒有明顯放量,處于短期需求大于供給的狀態。其次,債券市場持續低回報導致固收增強機構配置轉向可轉債市場。其三,近期權益市場處于震蕩態勢,缺乏持續性的高回報板塊吸引,部分資金向可轉債市場轉移,可轉債具備有T+0,漲跌幅度大的特點,投資資金活躍度較高。可轉債具備下有保底上不封頂的特點,但是這在轉股溢價率合理,以及距離面值、債底不遠的市場狀態下才能夠實現保底。市場活躍度的提高和轉股溢價率的提升不會增強可轉債的安全邊際,只會加大其后市波動的風險。特別是轉股溢價率過高,正股基本面一般的品種,風險較大。對于價值投資人來講,可轉債主要機會是選擇溢價率合理、正股具備成長性的品種。”

可以發現,公募基金今年三季度對轉債市場進行了加倉操作,截至今年三季度末,公募基金持有轉債市值2186.73億元,環比上漲19.33%,占轉債市場比重為28.92%,環比抬升了3.18%,增速連續上升四個季度。

天風證券表示,由于轉債市場的表現可能扭曲對于轉債市場增量資金的看法,我們進而關注公募基金持有轉債份額的變化情況。從一級分類看,各類公募基金2021年三季度末持有轉債份額約為1289.37份,環比增長14.9%,其中債券型、混合型基金所持份額環比分別增21.6%和2.5%;從二級分類看,環比增速較快的同樣為二級債基、中長期純債和偏債混合基金,偏股混基持有轉債份額環比降16.0%。因而從份額角度看,轉債市場獲基金增配,市場需求較為火熱。由于目前房地產行業壓力依然較大,居民資產或持續向資本市場轉移,轉債作為股票的替代有望持續受“固收+”產品增持。

機構建議關注五條主線投資機會

據東方財富Choice數據統計發現,今年四季度以來,共有15只可轉債完成發行,合計發行規模達266.80億元,較去年同期下降15.54%。具體來看,希望轉2發行規模居首,達到81.50億元,蘇租轉債緊隨其后,發行規模也達50億元,麒麟轉債、鶴21轉債、宏發轉債、帝歐轉債、首華轉債等5只可轉債發行規模也均在10億元以上,分別為21.99億元、20.50億元、20億元、15億元、13.79億元。其中,耐普轉債將于11月19日上市交易,首華轉債將于11月18日上市交易。

有機構分析認為,當前可轉債發行窗口已開啟,11月份和12月份將迎來新一輪發行高峰,四季度可轉債發行規模可能會小幅上漲。隨著當前市場對于全球經濟形勢的擔憂加劇,可轉債具備抗風險屬性將會更加受到投資者青睞,發行人為更好募集資金,可能會更多選擇可轉債發行。

對于轉債市場的投資機會,優美利投資總經理賀金龍對記者表示,“11月份以來可轉債市場持續放量,日均交易量近千億元。上一次達到這個位置是在去年的10月初,剛好時隔一年。與去年不同的是,這次可轉債市場是量價齊升,流動性較強。這其中不僅包括一些受到資金青睞導致量能突增的板塊,如元宇宙板塊,也有短期流動性增加的預期,一些風險資產轉移較為安全的債性托底資產潛伏,造成低價債也有放量上漲的異動行情。由于轉債市場對于權益市場有明顯緩沖優勢,利于資金埋伏和進出,因此近期有跑贏權益市場指數表現。當下宏觀基本面沒有大范圍調整的情況下,轉債市場的流動性環境還是能夠持續友好的,投資者可以根據風險偏好的不同,配置不同類型的可轉債,搭建因子權重不同的投資組合。”

招商證券表示,轉債市場或防守,或追求高景氣+高估值性價比板塊標的。近期轉債再次出現大漲、并且呈現顯著的估值拉升,盈利下行環境下流動性偏寬松、高估值短期或可以持續。轉債策略方面,短期沖高的題材券及時獲利了結、且不宜再追高,年內若完成目標、可以適當轉向防守,考慮切換至高評級、大規模的債性品種;若繼續追求收益,核心還是從景氣度與估值性價比角度參與,對于部分轉債價格高但是業績較好、正股估值仍然便宜的標的、作為正股替代也是不錯的選擇。擇券方面,建議關注五條主線投資機會:1.景氣賽道品種嘉元轉債、新春轉債等;2.軍工題材楚江轉債;3.通信運維公司潤建轉債;4.銀行標的蘇銀轉債、南銀轉債、杭銀轉債等;5.財富管理標的東財轉3等。

華創證券建議均衡配置,兼顧低估值和成長板塊:轉債估值方面,上周轉債估值維持高位,目前已處于2017年以來的90%分位數之上。純債收益率下行、雙高個券炒作、個券不提前贖回等因素對估值有支撐,目前看,正股結構性行情以及靈活精準的貨幣政策或使得估值也難以大幅壓縮。臨近年底,一方面可關注正股低估值板塊,房地產政策邊際回暖,社融增速企穩回升等因素或使得正股低估值行業出現估值修復。另一方面,成長板塊中景氣度持續高企的新能源車、光伏風電等產業鏈明年或仍保持較高增速,可持續關注。此外,半導體板塊轉債已調整2個月,可左側關注。

表:11月份以來漲幅超20%的可轉債一覽

制表:任世碧

(編輯 崔漫 才山丹)

結構性行情切回“喝酒吃藥” 機構布局消費板塊業績反轉2021-11-17 06:31

結構性行情切回“喝酒吃藥” 機構布局消費板塊業績反轉2021-11-17 06:31

良好基本面支撐 各類投資者加速布局北交所公司2021-11-17 06:31

良好基本面支撐 各類投資者加速布局北交所公司2021-11-17 06:31

家居企業陸續宣布漲價 6只概念股市盈率不足15倍2021-11-17 00:00

家居企業陸續宣布漲價 6只概念股市盈率不足15倍2021-11-17 00:00

北交所公司成香餑餑 機構火速開啟調研模式2021-11-17 00:00

北交所公司成香餑餑 機構火速開啟調研模式2021-11-17 00:00

滬深98只個股股價創出歷史新高,五大特征凸顯2021-11-16 20:02

滬深98只個股股價創出歷史新高,五大特征凸顯2021-11-16 20:02

| 23:51 | 罕見“競爭性要約收購”引關注 實... |

| 23:51 | 企業要做好“展”略突圍 |

| 23:51 | 聚焦數字能源初見成效 科大智能去... |

| 23:51 | 第137屆廣交會第一期圓滿舉辦 “中... |

| 23:51 | 一季度多地離境退稅商品銷售額同比... |

| 23:51 | 人身險行業個人營銷體制改革方案落... |

| 23:51 | 3月份券商ETF經紀業務“戰報”出爐 |

| 23:51 | 浙江地區部分國有大行上調車貸提前... |

| 23:51 | 私募機構調研熱情高漲 最青睞電子... |

| 23:51 | 三論“投資于人”:為經濟穩中有進... |

| 23:51 | 讓更多上市公司持續迸發“向新力” |

| 23:51 | 打破剛性兌付是信托業轉型的必然選... |

版權所有證券日報網

互聯網新聞信息服務許可證 10120180014增值電信業務經營許可證B2-20181903

京公網安備 11010202007567號京ICP備17054264號

京公網安備 11010202007567號京ICP備17054264號

證券日報網所載文章、數據僅供參考,使用前務請仔細閱讀法律申明,風險自負。

證券日報社電話:010-83251700網站電話:010-83251800 網站傳真:010-83251801電子郵件:xmtzx@zqrb.net

掃一掃,即可下載

掃一掃,加關注

掃一掃,加關注